ممنوعیت جدید در بورس تهران | چرا معاملات آپشن برای صندوقهای درآمد ثابت ممنوع شد؟

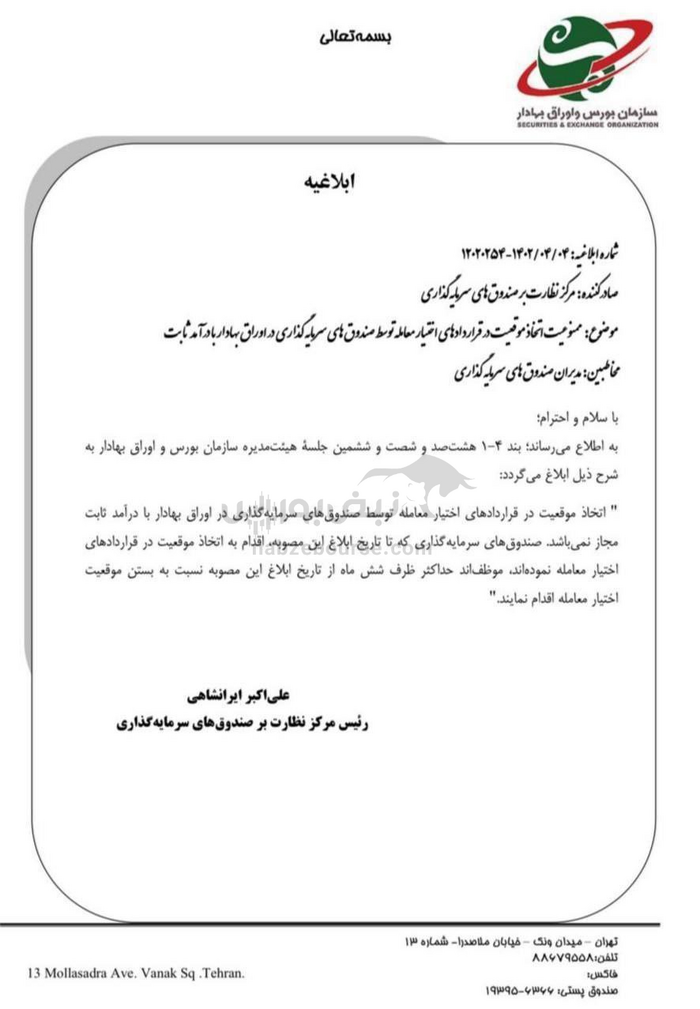

به گزارش نبض بورس، طبق این ابلاغیه، اتخاذ موقعیت در قراردادهای اختیار معامله توسط صندوق های سرمایه گذاری در اوراق بهادار با درامد ثابت مجاز نمی باشد. صندوق های سرمایه گذاری که تا تاریخ ابلاغ این مصوبه، اقدام به اتخاذ موقعیت در قراردادهای اختیار معامله نموده اند، موظف اند حداکثر شش ماه از تاریخ ابلاغ ایهن مصوبه نسبت به بستن موقعیت اختیار معامله اقدام نمایند.

دلیل ممنوع شدن معاملات آپشن برای صندوقهای درآمد ثابت چه بود؟

مهدی زمانی سبزی، معاون عملیات بازار بورس تهران در این خصوص به سنا گفت: هدف اصلی از راهاندازی بازار مشتقه و ابزارهای موجود در آن پوشش ریسک است؛ اما متاسفانه بررسیهای انجام شده نشان داد برخی از کدهای حقوقی با منابع صندوقهای با درآمد ثابت به اشتباه با استفاده از این ابزار تأمین مالی کردهاند.

وی اضافه کرد: از آنجا که در بازار سرمایه، بستر اوراق اختیار فروش تبعی وجود دارد و این اوراق ابزار بسیار مناسبی برای تامین مالی است و مکانیزم مقرراتی مطلوبی نیز دارد، متقاضیان تامین مالی میتوانند با ارسال درخواست در بورس از طریق اوراق اختیار فروش تبعی، تامین مالی کنند. ضمن اینکه سرمایه گذاری در اوراق اختیار فروش تبعی برای صندوقها میسر بوده و میتوانند در این بازار کسب سود کنند.

پیامدهای ممنوعیت فعالیت صندوقهای درآمد ثابت در بازار آپشن

ابراهیم سماوی، کارشناس بازار سرمایه در خصوص ممنوعیت صندوقهای درآمد ثابت در بازار آپشن میگوید: «در روز گذشته ابلاغیهای کارشناسی نشده تحت عنوان ممنوعیت اتخاذ موقعیت در قراردادهای اختیار معامله توسط صندوقهای درآمد ثابت بازار سرمایه منتشر شد که با واکنش منفی کارشناسان بازار و مدیران صندوقها روبهرو شد. این اتفاق در حالی رقم خورد که توسعه ابزارهای مالی از ارکان اصلی رشد بازار سرمایه است و ممنوعیت استفاده از ابزارها بالاخص توسط نهادهای متخصص و متبحر نتیجهای جز دامن زدن بر بیاعتمادی در پی نخواهد داشت.

قراردادهای اختیار معامله با توجه به استراتژیهای متفاوتی که میتوان بر پایه سهم (Covered Call Strategy) یا ترکیب اتخاذ موقعیتهای معاملاتی متفاوت در این ابزار داشت، جهت پوشش ریسک ریزش سهام به صورت ویژه برای صندوقهای درآمد ثابت یک مزیت محسوب میگردد. مزیتی که منجر به عملکرد بهتر صندوقها در قیاس با سابق و همچنین بازار پول میشود و از سمتی دیگر منجر به رونق بازار سرمایه به دلیل خرید دارایی پایه (سهام) میگردد.

با ابلاغ این دستورالعمل صندوقهای درآمد ثابت این فرصت بدون ریسک را از دست میدهند که در ادامه فشار فروش سهام به عنوان دارایی پایه این ابزارها منجر به رکود بیشتر بورس خواهد گشت. از منظر ریسک به دلیل عدم وجود ابزار پوشش دهنده ریسک برای صندوقها ریسک صندوقهای درآمد ثابت که میبایست حداقل باشد نیز افزایش پیدا میکند.

از این رو ابلاغ این دستورالعمل شامل پیامدهای منفی از جمله کاهش تقاضا در بازار سرمایه، افزایش ریسک صندوقها، کاهش تقاضا در بازار اختیار معامله و همچنین کاهش بازدهی بدون ریسک صندوقهای درآمد ثابت به دلیل عدم دسترسی به استراتژی کاورد کال خواهد شد که از هر منظر برای بازار سرمایه مضر است.

لازم به ذکر است که اگر هدف این ابلاغیه کاهش ریسک صندوقهای درآمد ثابت است رویکردهایی نظیر آموزش یا تحدید صندوقها به اتخاذ موقعیتهای معاملاتی پوشش دهنده ریسک توصیه میگردد. در آخر لازم به ذکر است که سرمایهگذاران عملکرد صندوقها را رصد میکنند و در صورت عدم کسب بازدهی نامناسب برخی از صندوقها به دلیل استفاده نادرست از اختیار معامله منجر به کاهش داراییهای تحت مدیریت آنها خواهد شد (تنبیه توسط بازار) و تفاوت مدیران حرفهای و غیرحرفهای نیز مشهود خواهد بود که این رویه با روح بازار سرمایه همخوانی دارد.»

امیر ندیری؛ مدیر صندوق کارگزاری اقتصاد بیدار به بررسی پیامدهای ممنوعیت صندوق های درآمد ثابت برای فعالیت در بازار آپشن پرداخت و گفت: «این تصمیم آسیبهای متعددی برای بازار سرمایه خواهد داشت که از حمله مهمترین آنها عبارتند از:

۱. افزایش ریسک صندوقهای درآمد ثابت: از آنجایی که بخشی از دارایی تحت مدیریت صندوقهای درآمد ثابت به سهام اختصاص پیدا میکند، مدیران صندوق با استفاده از استراتژیهای بازار آپشن علاوه بر کسب بازدهی مناسب از سهام، ریسک صندوق را همکاهش میدهند که با ممنوعیت فعلی این امکان عملا برای صندوقها وجود نخواهد داشت.

۲.کاهش بازدهی صندوقهای درآمد ثابت و خروج منابع از بازار سرمایه: با توجه به اینکه تا پیشاز این صندوقها بیشتران میزان بازدهی خود را از سرمایهگذاری در بازار آپشن و سهام کسب میکردند؛ با محدودیت فعلی میزان سرمایه گذاری صندوق ها در بازار آپشن و سهام کاهش پیدا کرده و به تبع آن بازدهی کل صندوق کاهش پیدا خواهد کرد. که چنین شرایطی باعث میشود صندوقها مزیت خود را نسبت به سپردههای بانکی از دست بدهند.»

۳.تضعیف بازار سهام : صندوقها برای استفاده از استراتژیهای موجود در بازار سهام نیاز به خرید سهام و داشتن سهام در پرتفوی خود را داشتند با ممنوعیت فعلی نه تنها تقاضای صندوقهای درآمد ثابت در سهام کاهش خواهد یافت بلکه عرضه سهام نیز افزایش پیدا خواهد کرد.

۴. این تصمیم باعث کاهش عمق بازار آپشن میگردد: بیشترین میزان ارزش معاملات در بازار آپشن بهخصوص در سمت فروش اختیار معامله صندوقهای درآمد ثابت هستند با محدودیت ایجاد شده، عرضه آپشن بسیار کاهش پیدا خواهد کرد و باعث کاهش عمق بازار آپشن خواهد شد.»